Projet de loi de finance 2023

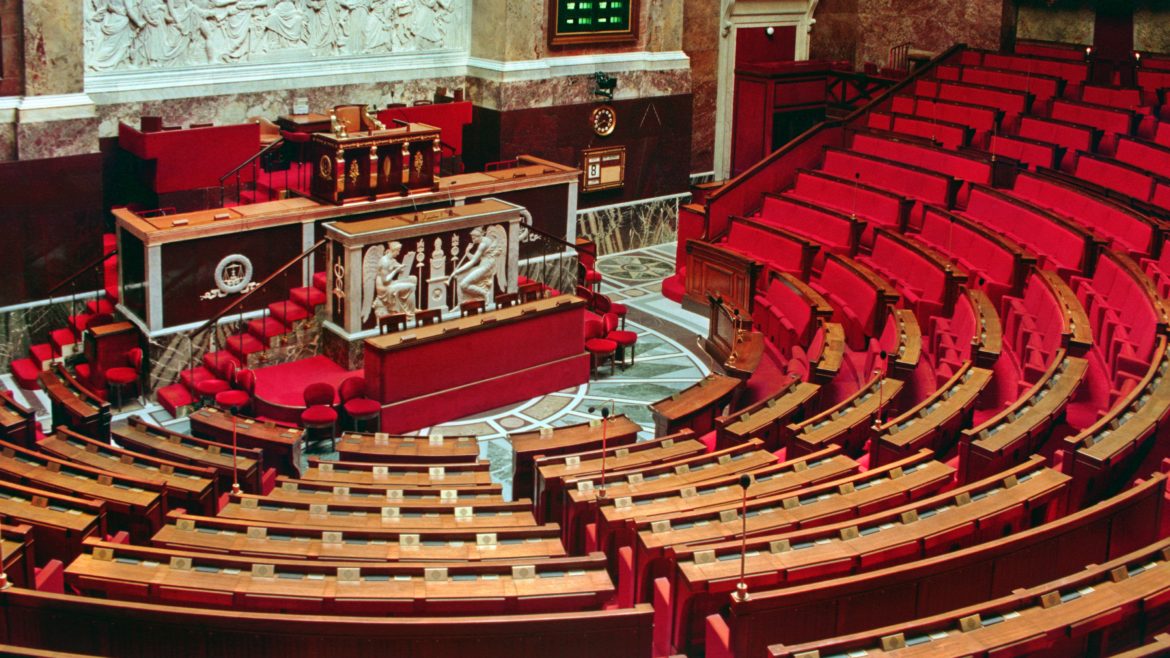

https://kealysconseil.com/wp-content/uploads/2022/12/Projet-de-loi-finance-1024x682.jpg 1024 682 Kealys Conseil Kealys Conseil https://kealysconseil.com/wp-content/uploads/2022/12/Projet-de-loi-finance-1024x682.jpgChaque année, le Sénat se réunit afin de voter le projet de loi de finance pour l’année à venir. Il étudie et propose l’ensemble du budget de l’Etat pour l’année suivante. Et ce, en en déterminant la nature et le montant. A cette fin de maintenir l’équilibre économique et financier déterminé, ce projet de loi nécessite un an de préparation. Il est à noter que le projet de loi finance se déroule en trois phases. Tout d’abord, la préparation de janvier à mai. Ensuite, l’arbitrage de juillet à septembre. Et pour finir, les débats et votes d’octobre à décembre.

De cette façon, il est adopté au plus tard au 31 décembre de chaque année. Cette année, la première partie du projet de loi a été adopté par le Sénat le 24 novembre 2022. Au final, c’est par scrutin public que le Sénat se prononce sur le projet de loi de finance. C’est ce mardi 6 décembre 2022 qu’il s’est prononcé sur l’ensemble du projet de loi de finance pour 2023.

L’imposition

L’impôt sur la fortune immobilière

Il est prévu que l’impôt sur la fortune immobilière (IFI) soit remplacé par l’impôt sur la fortune improductive. Actuellement, l’assiette de l’IFI est composée d’actifs immobiliers non liés à l’activité professionnelle des propriétaires. Qui plus est, les Sociétés Civiles de Placement Immobilier sont inclus dans le calcul de l’impôt sur la fortune immobilière. Il en est de même pour les investissements locatifs. Pourtant, il s’agit de placements productifs. Autrement dit, ces placements contribuent à la croissance économique en répondant aux besoins des ménages et des entreprises. Suite à ce constat, l’immobilier peut être considéré comme un investissement productif. A l’heure actuelle, certains actifs sont exclus du calcul l’impôt sur la fortune immobilière. Malgré le fait qu’ils peuvent être considérés comme improductifs. A savoir, des actifs qui ne contribuent pas à l’économie.

Dans le même ordre d’idée, le seuil d’assujettissement de l’impôt sur la fortune improductive serait relevé. En effet, suite à la forte hausse des prix, beaucoup de contribuables se retrouveraient alors imposables. Dans ce cas, l’objectif est de leur permettre de ne pas être imposés. Dès lors, qu’ils ne disposent pas de revenus suffisants pour être qualifiés de fortunés.

Les meublés de tourisme

Les personnes louant au moins trois meublés de tourisme ne pourront plus bénéficier des avantages fiscaux du régime micro-BIC. En particulier des abattements forfaitaires de 71% et 50%. En effet, suite à la croissance des plateformes de location, ce type de location s’est beaucoup développé. Ainsi, cet amendement vise à rétablir une concurrence plus juste. Autrement dit, entre les contribuables louant leurs biens et les hébergements à caractère hôtelier. Par conséquence, les personnes louant au moins trois meublés de tourisme devront être imposés au régime réel.

La défiscalisation

La défiscalisation outre-mer

En ce qui concerne les investissements outre-mer, plusieurs dispositifs de défiscalisation seront prorogés jusqu’en 2029. Il est à noter que les aides fiscales à l’investissement locatif seront prorogées jusqu’au 31 décembre 2029 dans les départements d’outre-mer (DOM). De la même manière, il le sera dans les collectivités d’outre-mer (COM) et en Nouvelle-Calédonie. En outre, des dispositifs d’aide fiscale à l’investissement productif seront reportés dans les départements d’outre-mer.

Le dispositif Denormandie

Le dispositif Denormandie s’étendra à certains locaux commerciaux. Mais, uniquement dans le cadre d’un investissement locatif dans des logements rénovés ainsi qu’à des communes rurales. Plus précisément, prenons le cas d’un immeuble dont les locaux d’habitations bénéficient du dispositif Denormandie. Il est à noter que les locaux commerciaux situés au rez-de-chaussée pourront aussi bénéficier du dispositif Denormandie. En conséquence de quoi, un contribuable peut rénover un immeuble entier dans le cadre du dispositif Denormandie. Ainsi, il pourra en bénéficier sur l’intégralité de l’immeuble et non plus uniquement sur les surfaces habitables.

Qui plus est, la loi de finance 2023 prévoit de proroger jusqu’au 31 décembre 2025 la loi Denormandie aux zones rurales. Il est prévu que ces zones devront financer la réhabilitation de bâti ancien. A l’heure actuelle, le dispositif « Denormandie dans l’ancien » ne concerne que les zones denses. De plus, elle relève des opérations de revitalisation de territoire.

La loi Pinel

Comme on pouvait s’y attendre, la baisse des taux de la réduction d’impôt Pinel sera mise en place au 1er avril 2023. Il est à noter que les actes authentiques liés aux signatures d’engagement d’investissement locatifs réalisés fin 2022, interviendront seulement début 2023. C’est pourquoi, les investisseurs ayant signé un engagement d’achat avant le 31 décembre 2022, pourront bénéficier des taux actuels. Et ce, à partir du moment où l’acte authentique est signé avant le 1er avril 2023.

En même temps, les critères de qualité à respecter pour bénéficier de ces taux ont été fixés par décret le 18 mars 2022. Qui plus est, les logements ayant fait une demande de permis de construire avant sa parution pourront bénéficier de trois mois supplémentaires. Il va de soi que ce nouveau délai est nécessaire à l’obtention du permis de construire. Il tient d’autant plus compte des crédits dont le délai à été allongé suite à la hausse des taux d’intérêt. Ces nouvelles restrictions à venir concernant le dispositif Pinel, peuvent inquiéter les investisseurs. C’est pour cela que ce délai de trois mois a pour but de permettre aux investisseurs de ne pas renoncer à leur acquisition.